Las empresas agroalimentarias enfrentan desafíos significativos cuando se trata de acceder a los fondos que necesitan para crecer y tener éxito. Según un informe de la

Corporación Financiera Internacional, existe una brecha de financiamiento estimada en 4,7 billones de dólares estadounidenses para las PYMEs a nivel global. Esta brecha es particularmente aguda en los países en desarrollo, donde las empresas a menudo carecen de acceso a fuentes tradicionales de financiamiento, como préstamos bancarios. La falta de acceso a financiamiento puede obstaculizar significativamente el crecimiento de estas empresas y limitar su capacidad para contribuir a las economías locales.

Estos problemas se ven agravados en la industria agroalimentaria debido a la naturaleza impredecible de la agricultura y la producción de alimentos. Factores como el clima, las enfermedades y las fluctuaciones del mercado pueden tener un impacto significativo en los rendimientos de los cultivos y los precios de los alimentos, lo que lleva a posibles pérdidas para las empresas que dependen de estos productos. Además, la industria agroalimentaria está sujeta a regulaciones estrictas y estándares de seguridad, lo que puede aumentar el costo de producción y reducir los márgenes de beneficio. Esto puede dificultar que las empresas generen suficientes ingresos para pagar préstamos y financiamiento, aumentando el riesgo para los prestamistas.

Para evaluar estos riesgos, los bancos y otras plataformas de financiamiento tienden a confiar en los documentos financieros históricos de una empresa. Sin embargo, evaluar tales documentos puede no ser una forma confiable de juzgar el riesgo de financiar una empresa, ya que pueden ser alterados, falsificados o no ser relevantes para sus operaciones actuales. Sin embargo, con las soluciones financieras adecuadas y estrategias de gestión de riesgos, es posible minimizar estos riesgos y apoyar el crecimiento y éxito de las empresas agroalimentarias.

Minimizando los riesgos de financiamiento con la Evaluación de Salud Comercial generada por inteligencia artificial de DiMuto

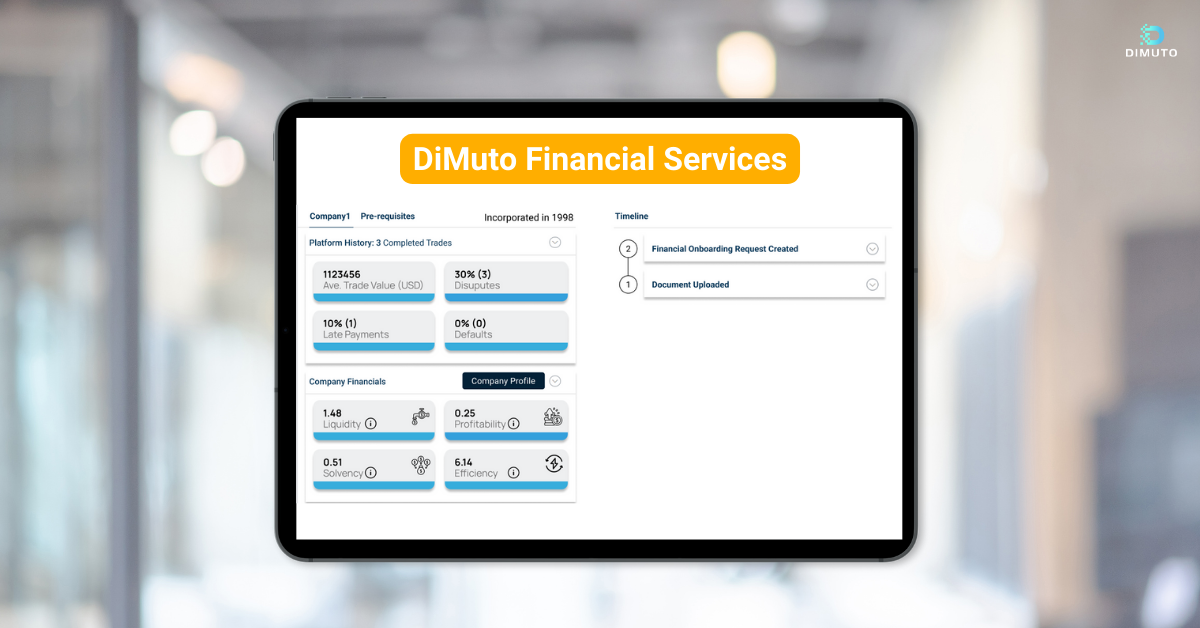

Imagen: Vista de la pantalla de Evaluación de Salud Comercial y Financiera con Inteligencia Artificial en la plataforma de DiMuto.

DiMuto Financial Services utiliza inteligencia artificial (IA) para evaluar la salud comercial y la calidad del producto en cada transacción comercial en nuestra plataforma, brindando a las empresas agroalimentarias y a los financiadores:

- Visibilidad de las operaciones diarias.

- Una imagen completa y precisa de la fortaleza financiera y operativa de la empresa.

- Préstamos de bajo riesgo para los financiadores, oportunidades para compradores/proveedores.

Estos análisis se pueden realizar no solo en función de los datos comerciales en tiempo real de cada transacción capturada en la Plataforma DiMuto, sino también a partir de la recopilación de datos detallados a lo largo del tiempo por relación comercial. En combinación con la IA de Calidad de Producto de DiMuto, DiMuto puede generar un puntaje de riesgo financiero para cada transacción y empresa, que puede utilizarse para oportunidades de financiamiento. De esta manera, la IA de Salud Comercial y Financiamiento de DiMuto permite a los financiadores disfrutar de una mayor visibilidad y una garantía más sólida, y a los prestatarios obtener evaluaciones de riesgo más precisas y condiciones más flexibles.

Accediendo a oportunidades de financiamiento comercial con DiMuto

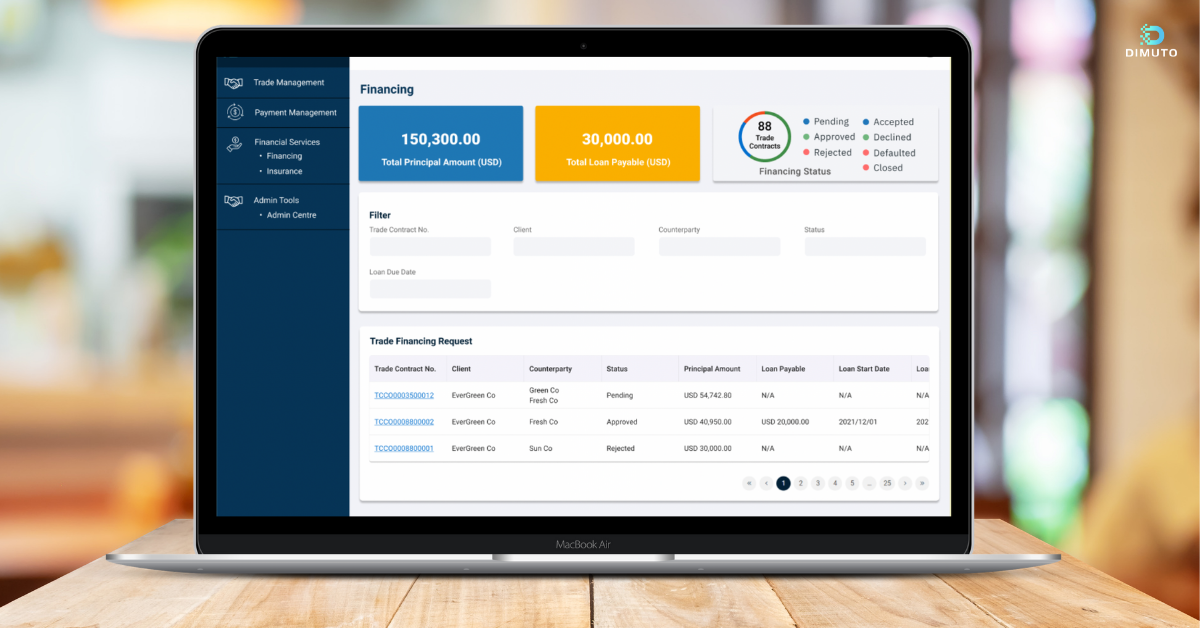

Imagen: Vista de la página de inicio de Salud Comercial y Financiamiento AI en la plataforma de DiMuto.

Los servicios financieros de DiMuto pueden ser un cambio de juego para las empresas que buscan mejorar su flujo de efectivo y hacer crecer sus operaciones. Con financiamiento posterior al envío, financiamiento de órdenes de compra y financiamiento de facturas, las empresas pueden acceder a los recursos necesarios para continuar sus operaciones, pagar a sus proveedores e invertir en su crecimiento. Al proporcionar a las empresas un mejor flujo de efectivo durante 20-30 días, DiMuto puede ayudarles a aprovechar oportunidades de crecimiento y alcanzar su máximo potencial en el competitivo mercado global.

El financiamiento posterior al envío permite a las empresas obtener financiamiento por los bienes que han sido enviados a sus clientes pero que aún no han sido pagados. Este servicio proporciona a las empresas el flujo de efectivo necesario para continuar sus operaciones mientras esperan el pago de sus clientes, lo cual puede tardar de 30 a 60 días, dependiendo de los plazos de pago y el tipo de cliente. Por lo general, los minoristas más grandes ofrecen plazos de pago de semanas al llegar el producto. Al ofrecer financiamiento posterior al envío, DiMuto permite a las empresas agroalimentarias pagar a sus proveedores, cubrir sus costos de producción e invertir en su crecimiento.

El financiamiento de órdenes de compra ayuda a las empresas a cumplir con sus órdenes de compra, ayudándoles a mejorar su flujo de efectivo y satisfacer las demandas de sus clientes. Esto, a su vez, puede ayudar a las empresas a construir mejores relaciones con sus clientes y hacer crecer sus negocios con el tiempo. Con el financiamiento de órdenes de compra de DiMuto, las empresas también pueden obtener los recursos necesarios para invertir en su crecimiento y desarrollo.

El servicio de financiamiento de facturas de DiMuto proporciona a las empresas financiamiento basado en sus facturas pendientes, lo que les permite obtener capital de trabajo sin tener que esperar el pago de sus clientes. Con el financiamiento de facturas, las empresas pueden acceder a los fondos que necesitan para cubrir sus gastos e invertir en su crecimiento, incluso si sus clientes tardan más de lo habitual en pagar sus facturas.

Los servicios financieros de DiMuto están diseñados para respaldar el crecimiento y desarrollo de las empresas dentro de la cadena de suministro. Al proporcionar a las empresas soluciones financieras necesarias, DiMuto ayuda a mejorar la eficiencia y efectividad de la cadena de suministro, beneficiando en última instancia a todos los participantes dentro de ella. Si eres una empresa que busca mejorar tu flujo de efectivo, los servicios financieros de DiMuto podrían ser una excelente solución para ti.

Necesidad de Transformación Digital de la Cadena de Suministro Agroalimentaria

Ante el crecimiento continuo de la población global y la complejidad de la cadena de suministro agroalimentaria, la transformación digital se ha convertido en una necesidad en lugar de un lujo. El cambio de métodos tradicionales a la digitalización y la automatización es fundamental para mejorar la eficiencia, la transparencia y la sostenibilidad. Al digitalizar las operaciones y romper los silos de datos, se puede lograr una comunicación y colaboración en tiempo real entre los interesados. Etiquetas de códigos QR y gemelos digitales, ejemplificados por DiMuto, facilitan la visibilidad de la cadena de suministro y la captura de datos desde la producción hasta la distribución. La incorporación de tecnologías como IoT, sensores y blockchain permite la toma de decisiones informadas, la reducción de desperdicios y un aumento en la eficiencia. La inteligencia artificial y el análisis de datos contribuyen aún más al predecir rendimientos, optimizar rutas y adaptar la producción. La sostenibilidad es una fuerza impulsora detrás de esta transformación, permitiendo la conservación de recursos y la reducción de desperdicios, lo que finalmente conduce a un sistema alimentario más sostenible con beneficios ambientales y sociales.

Para obtener más información, consulte este

artículo.